Rachunki

ROR - SGB IMPULS

Rachunek Oszczędnościowo Rozliczeniowy - SGB Impuls

to oferta dla młodzieży i pełnoletnich osób uczących się, które nie ukończyły 30 roku życia. Bank prowadzi te rachunki nie pobierając opłaty. Koszt przelewu wykonanego przez usługę Internet Banking to 0,70zł.

Rachunek oszczędnościowo - rozliczeniowy służy do gromadzenia środków pieniężnych oraz do przeprowadzania rozliczeń pieniężnych, za wyjątkiem rozliczeń z tytułu prowadzonej działalności gospodarczej. Przeznaczony jest dla osób fizycznych o pełnej zdolności do czynności prawnych. ROR może być otwarty na nazwisko i imię jednej osoby lub kilku osób, prowadzony jest wówczas rachunek wspólny.

Rozliczenia na rachunku mogą być dokonywane w formie gotówkowej i bezgotówkowej. Operacje wykonywane w ramach rachunku potwierdzane są wyciągiem, którego forma i częstotliwość otrzymywania uzależniona jest od dyspozycji Klienta (raz w miesiącu lub po każdej operacji) co daje Posiadaczowi pełną kontrolę rachunku.

Posiadacz ROR może ustanowić pełnomocnika (pełnomocników) uprawnionego do dysponowania rachunkiem.

Środki gromadzone na rachunku podlegają oprocentowaniu w wysokości określonej Uchwałą Zarządu Banku według zmiennej stopy procentowej, co oznacza, ze oprocentowanie w trakcie trwania umowy może ulec zmianie. Odsetki należne od środków na rachunku naliczane i dopisywane są na koniec kwartału kalendarzowego.

Korzyści:

- możliwość korzystania z kredytu odnawialnego, który udzielany jest w formie linii kredytowej,

- zlecenie Oddziałowi prowadzącemu ROR dokonywanie cyklicznych przelewów z ROR w formie zlecenia stałego. Termin płatności ustala Posiadacz ROR,

- możliwość otrzymania międzynarodowych kart płatniczych do realizacji transakcji gotówkowych i bezgotówkowych. Za ich pomocą można dokonywać płatności w sklepach, hotelach, biurach podróży, stacjach benzynowych itp. na terenie kraju oraz za granicą,

- możliwość swobodnego i stałęgo dostępu do rachunku poprzez Internet, dzięki bezpłatnej usłudze Internet Banking,

- możliwość korzystania z niższych opłat i prowizji w przypadaku korzystania z innych usług bankowych, m.in. kredytu mieszkaniowego, gotówkowego itp.,

Aby lepiej dopasować ofertę do potrzeb naszych klientów stworzyliśmy pakiety usług związanych z rachunkiem oszczędnościowo-rozliczeniowym.

W każdym z pakietów klient może nieodpłatnie korzystać z:

- wpłaty/wypłaty z rachunku w kasach Banku,

- wypłat z około 3000 bankomatów Spółdzielczej Grupy Bankowej w całej Polsce,

- Usługi Internet Banking - dostęp do rachunku przez Internet,

- wielu innych udogodnień tylko dla posiadaczy rachunków.

Jak założyć?

Jeżeli jesteś uczniem weź legitymację szkolną albo tymczasowy dowód osobisty i wpadnij z rodzicem lub prawnym opiekunem do najbliższej placówki Banku Spółdzielczego w Ruścu. Jeśli ukończyłeś 18 lat dla otwarcia konta wystarczy dowód osobisty. Żeby korzystać ze wszystkich przywilejów KONTA SGB IMPULS musisz spełnić dwa proste warunki - wystarczy, że masz ukończone 13 lat i nie skończyłeś jeszcze 30 lat.

- w tym samym dniu roboczym, o ile zostaną złożone:

a) w placówce banku prowadzącej rachunek - do godziny 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - do godziny 14:00; - w następnym dniu roboczym, jeżeli zostaną złożone:

a) w placówce banku prowadzącej rachunek - po godzinie 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - po godzinie 14:00.

ROR - SGB KOMFORT

Rachunek Oszczędnościowo Rozliczeniowy - SGB Komfort

jest przeznaczony dla osób ceniących sobie prostotę i niskie koszty usług bankowych. Prowadzenie rachunku kosztuje tylko 8,00 zł miesięcznie, a dokonanie przelewu w postaci tradycyjnej (papierowej) z konta to koszt 4,00 zł, przelew wykonany przez usługę Internet Banking to koszt 1,00 zł.

Rachunek oszczędnościowo - rozliczeniowy służy do gromadzenia środków pieniężnych oraz do przeprowadzania rozliczeń pieniężnych, za wyjątkiem rozliczeń z tytułu prowadzonej działalności gospodarczej. Przeznaczony jest dla osób fizycznych o pełnej zdolności do czynności prawnych. ROR może być otwarty na nazwisko i imię jednej osoby lub kilku osób, prowadzony jest wówczas rachunek wspólny.

Rozliczenia na rachunku mogą być dokonywane w formie gotówkowej i bezgotówkowej. Operacje wykonywane w ramach rachunku potwierdzane są wyciągiem, którego forma i częstotliwość otrzymywania uzależniona jest od dyspozycji Klienta (raz w miesiącu lub po każdej operacji) co daje Posiadaczowi pełną kontrolę rachunku.

Posiadacz ROR może ustanowić pełnomocnika (pełnomocników) uprawnionego do dysponowania rachunkiem.

Środki gromadzone na rachunku podlegają oprocentowaniu w wysokości określonej Uchwałą Zarządu Banku według zmiennej stopy procentowej, co oznacza, ze oprocentowanie w trakcie trwania umowy może ulec zmianie. Odsetki należne od środków na rachunku naliczane i dopisywane są na koniec kwartału kalendarzowego.

Korzyści:

- możliwość korzystania z kredytu odnawialnego, który udzielany jest w formie linii kredytowej,

- zlecenie Oddziałowi prowadzącemu ROR dokonywanie cyklicznych przelewów z ROR w formie zlecenia stałego. Termin płatności ustala Posiadacz ROR,

- możliwość otrzymania międzynarodowych kart płatniczych do realizacji transakcji gotówkowych i bezgotówkowych. Za ich pomocą można dokonywać płatności w sklepach, hotelach, biurach podróży, stacjach benzynowych itp. na terenie kraju oraz za granicą,

- możliwość swobodnego i stałęgo dostępu do rachunku poprzez Internet, dzięki bezpłatnej usłudze Internet Banking,

- możliwość korzystania z niższych opłat i prowizji w przypadaku korzystania z innych usług bankowych, m.in. kredytu mieszkaniowego, gotówkowego itp.,

Aby lepiej dopasować ofertę do potrzeb naszych klientów stworzyliśmy pakiety usług związanych z rachunkiem oszczędnościowo-rozliczeniowym.

W każdym z pakietów klient może nieodpłatnie korzystać z:

- wpłaty/wypłaty z rachunku w kasach Banku,

- wypłat z około 3000 bankomatów Spółdzielczej Grupy Bankowej w całej Polsce,

- Usługi Internet Banking - dostęp do rachunku przez Internet,

- wielu innych udogodnień tylko dla posiadaczy rachunków.

Jak założyć?

Aby stać się posiadaczem KONTA SGB Komfort wystarczy odwiedzić najbliższą placówkę Banku Spółdzielczego w Ruścu i przedstawić ważny dokument stwierdzający tożsamość. Resztą niezbędnych formalności zajmą się nasi wykwalifikowani pracownicy, którzy przygotują odpowiednie dokumenty, które wystarczy podpisać - i gotowe - konto otwarte - to do nich mogą się Państwo zgłaszać w razie jakichkolwiek wątpliwości.

- w tym samym dniu roboczym, o ile zostaną złożone:

a) w placówce banku prowadzącej rachunek - do godziny 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - do godziny 14:00; - w następnym dniu roboczym, jeżeli zostaną złożone:

a) w placówce banku prowadzącej rachunek - po godzinie 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - po godzinie 14:00.

Aby stać się posiadaczem KONTA SGB Komfort wystarczy odwiedzić najbliższą placówkę Banku Spółdzielczego w Ruścu i przedstawić ważny dokument stwierdzający tożsamość. Resztą niezbędnych formalności zajmą się nasi wykwalifikowani pracownicy, którzy przygotują odpowiednie dokumenty, które wystarczy podpisać - i gotowe - konto otwarte - to do nich mogą się Państwo zgłaszać w razie jakichkolwiek wątpliwości.

Dokument dotyczący opłat - Rachunek oszczędnościowo - rozliczeniowy SGB Komfort

ROR - SGB KOMFORT PLUS

Rachunek Oszczędnościowo Rozliczeniowy - SGB Komfort Plus

Rachunek oszczędnościowo - rozliczeniowy służy do gromadzenia środków pieniężnych oraz do przeprowadzania rozliczeń pieniężnych, za wyjątkiem rozliczeń z tytułu prowadzonej działalności gospodarczej.

Rozliczenia na rachunku mogą być dokonywane w formie gotówkowej i bezgotówkowej. Operacje wykonywane w ramach rachunku potwierdzane są wyciągiem, którego forma i częstotliwość otrzymywania uzależniona jest od dyspozycji Klienta (raz w miesiącu lub po każdej operacji) co daje Posiadaczowi pełną kontrolę rachunku.

Środki gromadzone na rachunku podlegają oprocentowaniu w wysokości określonej Uchwałą Zarządu Banku według zmiennej stopy procentowej, co oznacza, ze oprocentowanie w trakcie trwania umowy może ulec zmianie. Odsetki należne od środków na rachunku naliczane i dopisywane są na koniec kwartału kalendarzowego.

Korzyści:

- zlecenie Oddziałowi prowadzącemu ROR dokonywanie cyklicznych przelewów z ROR w formie zlecenia stałego. Termin płatności ustala Posiadacz ROR,

- możliwość otrzymania międzynarodowych kart płatniczych do realizacji transakcji gotówkowych i bezgotówkowych. Za ich pomocą można dokonywać płatności w sklepach, hotelach, biurach podróży, stacjach benzynowych itp. na terenie kraju oraz za granicą,

- możliwość swobodnego i stałęgo dostępu do rachunku poprzez Internet, dzięki bezpłatnej usłudze Internet Banking.

Aby lepiej dopasować ofertę do potrzeb naszych klientów stworzyliśmy pakiety usług związanych z rachunkiem oszczędnościowo-rozliczeniowym.

W każdym z pakietów klient może nieodpłatnie korzystać z:

- wpłaty/wypłaty z rachunku w kasach Banku,

- wypłat z około 3000 bankomatów Spółdzielczej Grupy Bankowej w całej Polsce,

- Usługi Internet Banking - dostęp do rachunku przez Internet,

- wielu innych udogodnień tylko dla posiadaczy rachunków.

- w tym samym dniu roboczym, o ile zostaną złożone:

a) w placówce banku prowadzącej rachunek - do godziny 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - do godziny 14:00; - w następnym dniu roboczym, jeżeli zostaną złożone:

a) w placówce banku prowadzącej rachunek - po godzinie 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - po godzinie 14:00.

Aby stać się posiadaczem KONTA SGB Komfort Plus wystarczy odwiedzić najbliższą placówkę Banku Spółdzielczego w Ruścu. Resztą niezbędnych formalności zajmą się nasi wykwalifikowani pracownicy, którzy przygotują odpowiednie dokumenty, które wystarczy podpisać - i gotowe - konto otwarte - to do nich mogą się Państwo zgłaszać w razie jakichkolwiek wątpliwości.

Dokument dotyczący opłat - Rachunek oszczędnościowo - rozliczeniowy SGB Komfort PLUS

ROR - SGB SENIOR

Rachunek Oszczędnościowo Rozliczeniowy - SGB Senior

jest przeznaczony dla osób powyżej 60 roku życia, otrzymujących stałe wpływy w tyt. renty, emerytury itp. Prowadzenie rachunku kosztuje tylko 5,00 zł, a dokonanie przelewu w postaci tradycyjnej (papierowej) z konta to koszt 3,50 zł, przelew wykonany przez usługę Internet Banking to koszt 1,00 zł.

Rachunek oszczędnościowo - rozliczeniowy służy do gromadzenia środków pieniężnych oraz do przeprowadzania rozliczeń pieniężnych, za wyjątkiem rozliczeń z tytułu prowadzonej działalności gospodarczej. Przeznaczony jest dla osób fizycznych o pełnej zdolności do czynności prawnych. ROR może być otwarty na nazwisko i imię jednej osoby lub kilku osób, prowadzony jest wówczas rachunek wspólny.

Rozliczenia na rachunku mogą być dokonywane w formie gotówkowej i bezgotówkowej. Operacje wykonywane w ramach rachunku potwierdzane są wyciągiem, którego forma i częstotliwość otrzymywania uzależniona jest od dyspozycji Klienta (raz w miesiącu lub po każdej operacji) co daje Posiadaczowi pełną kontrolę rachunku.

Posiadacz ROR może ustanowić pełnomocnika (pełnomocników) uprawnionego do dysponowania rachunkiem.

Środki gromadzone na rachunku podlegają oprocentowaniu w wysokości określonej Uchwałą Zarządu Banku według zmiennej stopy procentowej, co oznacza, ze oprocentowanie w trakcie trwania umowy może ulec zmianie. Odsetki należne od środków na rachunku naliczane i dopisywane są na koniec kwartału kalendarzowego.

Korzyści:

- możliwość korzystania z kredytu odnawialnego, który udzielany jest w formie linii kredytowej,

- zlecenie Oddziałowi prowadzącemu ROR dokonywanie cyklicznych przelewów z ROR w formie zlecenia stałego. Termin płatności ustala Posiadacz ROR,

- możliwość otrzymania międzynarodowych kart płatniczych do realizacji transakcji gotówkowych i bezgotówkowych. Za ich pomocą można dokonywać płatności w sklepach, hotelach, biurach podróży, stacjach benzynowych itp. na terenie kraju oraz za granicą,

- możliwość swobodnego i stałęgo dostępu do rachunku poprzez Internet, dzięki bezpłatnej usłudze Internet Banking,

- możliwość korzystania z niższych opłat i prowizji w przypadaku korzystania z innych usług bankowych, m.in. kredytu mieszkaniowego, gotówkowego itp.,

Aby lepiej dopasować ofertę do potrzeb naszych klientów stworzyliśmy pakiety usług związanych z rachunkiem oszczędnościowo-rozliczeniowym.

W każdym z pakietów klient może nieodpłatnie korzystać z:

- wpłaty/wypłaty z rachunku w kasach Banku,

- wypłat z około 3000 bankomatów Spółdzielczej Grupy Bankowej w całej Polsce,

- Usługi Internet Banking - dostęp do rachunku przez Internet,

- wielu innych udogodnień tylko dla posiadaczy rachunków.

Jak założyć?

Aby stać się posiadaczem KONTA SGB Senior wystarczy odwiedzić najbliższą placówkę Banku Spółdzielczego w Ruścu i przedstawić ważny dokument stwierdzający tożsamość. Resztą niezbędnych formalności zajmą się nasi wykwalifikowani pracownicy, którzy przygotują odpowiednie dokumenty, które wystarczy podpisać - i gotowe - konto otwarte - to do nich mogą się Państwo zgłaszać w razie jakichkolwiek wątpliwości.

- w tym samym dniu roboczym, o ile zostaną złożone:

a) w placówce banku prowadzącej rachunek - do godziny 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - do godziny 14:00; - w następnym dniu roboczym, jeżeli zostaną złożone:

a) w placówce banku prowadzącej rachunek - po godzinie 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - po godzinie 14:00.

ROR - SGB PRESTIŻ

Rachunek Oszczędnościowo Rozliczeniowy - SGB Prestiż

to najwyższa jakość w ramach oferty dla klientów indywidualnych. Konto przygotowaliśmy z myślą o tych klientach którzy powierzają nam swoje oszczędności i posiadają ponadprzeciętne wpływy na rachunek. Konto daje możliwość elastycznego zarządzania finansami oraz elastyczny dostęp do środków na nim zgromadzonych za pomocą wydawanych bezpłatnie do konta kart debetowych. Dokonanie przelewu w postaci tradycyjnej (papierowej) z konta to koszt tylko 2,00 zł, przelew wykonany przez usługę Internet Banking to koszt 0,50 zł. KONTO SGB PRESTIŻ to rachunek oszczędnościowo rozliczeniowy dla wyjątkowych klientów.

Rachunek oszczędnościowo - rozliczeniowy służy do gromadzenia środków pieniężnych oraz do przeprowadzania rozliczeń pieniężnych, za wyjątkiem rozliczeń z tytułu prowadzonej działalności gospodarczej. Przeznaczony jest dla osób fizycznych o pełnej zdolności do czynności prawnych. ROR może być otwarty na nazwisko i imię jednej osoby lub kilku osób, prowadzony jest wówczas rachunek wspólny.

Rozliczenia na rachunku mogą być dokonywane w formie gotówkowej i bezgotówkowej. Operacje wykonywane w ramach rachunku potwierdzane są wyciągiem, którego forma i częstotliwość otrzymywania uzależniona jest od dyspozycji Klienta (raz w miesiącu lub po każdej operacji) co daje Posiadaczowi pełną kontrolę rachunku.

Posiadacz ROR może ustanowić pełnomocnika (pełnomocników) uprawnionego do dysponowania rachunkiem.

Środki gromadzone na rachunku podlegają oprocentowaniu w wysokości określonej Uchwałą Zarządu Banku według zmiennej stopy procentowej, co oznacza, ze oprocentowanie w trakcie trwania umowy może ulec zmianie. Odsetki należne od środków na rachunku naliczane i dopisywane są na koniec kwartału kalendarzowego.

Korzyści:

- możliwość korzystania z kredytu odnawialnego, który udzielany jest w formie linii kredytowej,

- zlecenie Oddziałowi prowadzącemu ROR dokonywanie cyklicznych przelewów z ROR w formie zlecenia stałego. Termin płatności ustala Posiadacz ROR,

- możliwość otrzymania międzynarodowych kart płatniczych do realizacji transakcji gotówkowych i bezgotówkowych. Za ich pomocą można dokonywać płatności w sklepach, hotelach, biurach podróży, stacjach benzynowych itp. na terenie kraju oraz za granicą,

- możliwość swobodnego i stałęgo dostępu do rachunku poprzez Internet, dzięki bezpłatnej usłudze Internet Banking,

- możliwość korzystania z niższych opłat i prowizji w przypadaku korzystania z innych usług bankowych, m.in. kredytu mieszkaniowego, gotówkowego itp.,

Aby lepiej dopasować ofertę do potrzeb naszych klientów stworzyliśmy pakiety usług związanych z rachunkiem oszczędnościowo-rozliczeniowym.

W każdym z pakietów klient może nieodpłatnie korzystać z:

- wpłaty/wypłaty z rachunku w kasach Banku,

- wypłat z około 3000 bankomatów Spółdzielczej Grupy Bankowej w całej Polsce,

- Usługi Internet Banking - dostęp do rachunku przez Internet,

- wielu innych udogodnień tylko dla posiadaczy rachunków.

Jak założyć?

Aby stać się posiadaczem SGB Prestiż wystarczy odwiedzić najbliższą placówkę Banku Spółdzielczego w Ruścu i przedstawić ważny dokument stwierdzający tożsamość. Resztą niezbędnych formalności zajmą się nasi wykwalifikowani pracownicy, którzy przygotują odpowiednie dokumenty, które wystarczy podpisać - i gotowe - konto otwarte - to do nich mogą się Państwo zgłaszać w razie jakichkolwiek wątpliwości.

- w tym samym dniu roboczym, o ile zostaną złożone:

a) w placówce banku prowadzącej rachunek - do godziny 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - do godziny 14:00; - w następnym dniu roboczym, jeżeli zostaną złożone:

a) w placówce banku prowadzącej rachunek - po godzinie 12:00, lub

b) za pośrednictwem elektronicznych kanałów dostępu - po godzinie 14:00.

PODSTAWOWY RACHUNEK PŁATNICZY

Podstawowy Rachunek Płatniczy

PODSTAWOWY RACHUNEK PŁATNICZY

Dla kogo jest ten rachunek?

Rachunek płatniczy dedykowany jest klientom indywidualnym, którzy na moment złożenia wniosku o otwarcie tego rachunku, nie posiadają rachunku płatniczego w innym banku. Konto otwarte zostaje w ciągu 10 dni roboczych od dnia otrzymania kompletnego wniosku oraz po sprawdzeniu Klienta w Centralnej informacji o rachunkach. Bank jest zobowiązany prowadzić Podstawowy Rachunek Płatniczy i realizować określone czynności bankowe zgodnie z zasadami wynikającymi z przepisów ustawy o usługach płatniczych.

Co otrzymujesz w ramach Podstawowego Rachunku Płatniczego?

W ramach rachunku otrzymujesz:

0 zł za prowadzenie rachunku,

0 zł za kartę do konta,

0 zł za pięć pierwszych wypłat gotówki z obcych bankomatów w miesiącu kalendarzowym,

0 zł za pięć pierwszych, standardowych poleceń przelewu lub zleceń stałych na terytorium państwa członkowskiego EOG w miesiącu kalendarzowym tj.:

opolecenie przelewu na rachunki prowadzone w Banku lub

opolecenie przelewu na rachunki prowadzone w innych bankach.

Opłaty za kolejne dyspozycje są pobierane zgodnie z Taryfą Opłat i Prowizji.

Środki na rachunku objęte są 100% gwarancją BFG do wysokości 100 000 EUR.

Ograniczenia

Brak możliwości dokonywania wypłat gotówki i transakcji płatniczych poza terytorium państw członkowskich EOG,

Brak możliwości wnioskowania o linię kredytową w rachunku (kredyt odnawialny).

Przydatne dokumenty

Wniosek o otwarcie Podstawowego Rachunku Płatniczego

Dokument dotyczący opłat - Rachunek oszczędnościowo - rozliczeniowy Podstawowy Rachunek Platniczy

RACHUNEK OSZCZĘDNOŚCIOWY SKARBONKA

Rachunek Oszczędnościowy "SKARBONKA"

Twoje korzyści:

- atrakcyjne oprocentowanie;

- pieniądze wpłacasz gotówką lub przelewem;

- wpłacasz, kiedy chcesz i ile chcesz;

- rachunek otwierasz na czas nieokreślony - Twoje pieniądze zarabiają tak długo, jak sobie życzysz;

- odsetki naliczane są na koniec każdego miesiąca;

- otwarcie i prowadzenie konta jest całkowicie bezpłatne;

- wypłacasz środki z rachunku bez ryzyka utraty odsetek;

- raz w miesiącu możesz dokonać darmowego przelewu lub wypłaty z Twojego rachunku.

Jak założyć rachunek?

Do otwarcia rachunku oszczędnościowego wystarczy jedynie ważny dokument stwierdzający tożsamość

WYCIĄG Z TARYFY PROWIZJI I OPŁAT (RACHUNKI OSZCZĘDNOŚCIOWO ROZLICZENIOWE)

Wyciąg z taryfy prowizji i opłat (rachunki oszczędnościowo rozliczeniowe)

| Wyszczególnienie czynności | SGB IMPULS | SGB Komfort | SGB Komfort Plus | SGB Senior | SGB Prestiż |

|---|---|---|---|---|---|

| Otwarcie rachunku | bez opłat | bez opłat | bez opłat | bez opłat | bez opłat |

| Prowadzenie rachunku | bez opłat | 8 zł | bez opłat | 5 zł | 10 zł |

| Dostęp do rachunku przez Internet | bez opłat | bez opłat | bez opłat | bez opłat | bez opłat |

| Wpłaty gotówkowe na rachunek dokonywane w placówce | bez opłat | bez opłat | bez opłat | bez opłat | bez opłat |

| Wypłaty gotówkowe z rachunku dokonywane w placówce | bez opłat | bez opłat | bez oplat | bez opłat | bez opłat |

| Realizacja przelewu w placówce na rachunki prowadzone w BS Rusiec | 1,50 zł | 1,50 zł | bez oplat | 1,50 zł | 1,50 zł |

| Realizacja przelewu w placówce na rachunki własne | bez opłat | bez opłat | bez opłat | bez opłat | bez opłat |

| Realizacja przelewu w placówce na rachunki prowadzone w innych bankach | 3 zł | 4 zł | 3 zł | 3,50 zł | 2 zł |

| Realizacja przelewu przez Internet na rachunki prowadzone w BS Rusiec | bez opłat | bez opłat | bez opłat | bez opłat | bez opłat |

| Realizacja przelewu przez Internet na rachunki prowadzone w innych bankach | 0,70 zł | 1,00 zł | 1,00 zł | 1,00 zł | 0,50 zł |

Pełna wersja taryfy prowizji i opłat umieszczona jest w dolnym menu w "Prowizje i opłaty"

WYCIĄG Z TARYFY PROWIZJI I OPŁAT (RACHUNKI OSZCZĘDNOŚCIOWE SKARBONKA)

Wyciąg z taryfy prowizji i opłat (rachunki oszczędnościowe Skarbonka)

| Wyszczególnienie czynności | Rachunek Oszczędnościowy "Skarbonka" |

|---|---|

| Otwarcie rachunku | bez opłat |

| Prowadzenie rachunku | bez opłat |

| Wpłaty gotówkowe na rachunek | bez opłat |

| Pierwsza wypłata gotówkowa/pierwszy przelew z rachunku w miesiącu | bez opłat |

|

Kolejna wypłata gotówkowa/kolejny przelew z rachunku w miesiącu (za każdą wypłatę/za każdy kolejny przelew) z wyłączeniem przelewów:

|

10 zł 30 zł |

Bankowość elektroniczna

INTERNET BANKING

Internet Banking

Korzystając z dostępu do konta przez Internet Banking Klienci zyskują niezależność, operacje na koncie mogą przeprowadzać korzystając z komputera w pracy lub w domu.

Aby móc korzystać z możliwości, jakie daje usługa Internet Banking należy posiadać komputer z dostępem do sieci Internet, wyposażony w przeglądarkę internetową.

OFEROWANY DOSTĘP DO KONTA PRZEZ INTERNET SPRAWIA, ŻE KLIENCI MOGĄ uzyskać informacje o:

- stanie salda i danych szczegółowych o rachunkach posiadanych w Banku (rachunki bieżące, rachunki lokat terminowych)

- historii operacji na tych rachunkach

- wydrukować fragment historii operacji lub informacje o wybranej operacji

- złożyć dyspozycję przelewu na rachunek obcy, na rachunek ZUS i na rachunek Urzędu Skarbowego do wysokości dziennego limitu transakcji lub salda na rachunku

- przeglądać wykaz dyspozycji złożonych poprzez wszystkie dostępne kanały elektroniczne

- przy składaniu dyspozycji przelewu podać przyszłą datę realizacji, oraz w razie potrzeby anulować takie zlecenie przed upływem daty realizacji

- założyć i modyfikować listę odbiorców oraz wykorzystywać ich dane przy wykonywaniu przelewów na rachunek obcy

- założyć i modyfikować zestawy danych płatników oraz wykorzystywać je przy wykonywaniu przelewów na rachunki ZUS i rachunki Urzędów Skarbowych

- zakładać lokaty

- uzyskiwać informacje o kredytach

FUNKCJONALNOŚĆ I BEZPIECZEŃSTWO

Wprowadzane operacje przez Internet Banking są w czasie rzeczywistym (online) rejestrowane w systemie bankowym na rachunku Klienta. Podobnie, zmiany wprowadzane na rachunku Klienta przez Bank, są natychmiast widoczne przy obsłudze przez Internet Banking. Ochrona transmitowanych danych oparta jest na nowoczesnych standardach przekazu informacji w Internecie. Dane przesyłane pomiędzy komputerem Klienta i informatycznym systemem bankowym, przesyłane są w postaci zaszyfrowanej, przy użyciu protokołu SSL. Szyfrowanie całości przesyłanych danych gwarantuje tajność ich transmisji.

TERMINY ZWIĄZANE Z TECHNOLOGIĄ BEZPIECZEŃSTWA

identyfikator klienta - unikalny numer nadawany każdemu użytkownikowi systemu przez bank w chwili uruchomienia usługi,

hasło dostępu - ustalane przez klienta przy pierwszym logowaniu.

Strony demonstracyjne bankowości elektronicznej:

SMS BANKING

SMS Banking

SMS Banking zapewnia dostęp do usług bankowych za pośrednictwem telefonu GSM z dowolnego miejsca na świecie, w którym działa telefon klienta. Usługa ta jest zgodna z aktualnymi tendencjami świadczenia usług bankowych i w znacznym stopniu uatrakcyjnia produkty dostarczane przez banki.

W usłudze SMS Bankingu najważniejsze są wygoda i prostota - komórkę klient ma zawsze przy sobie i przez nią może nawiązać kontakt z bankiem z dowolnego miejsca, właśnie wtedy kiedy tego potrzebuje. Informacja przychodząca w postaci standardowego SMS z banku może być odczytana i jest dostępna w każdej chwili w pamięci telefonu.

Należy pamiętać, że wiadomość SMS składa się z maksymalnie 160 znaków.

W zależności od umowy, klient ma dostęp do jednego lub wielu rachunków.

Klient by móc skorzystać z programu musi posiadać telefon komórkowy, przydzielone mu przez BS w Ruścu hasło PIN, oraz określić terminowość przesyłania informacji (kiedy wysyłać SMS).

Istnieją do wyboru następujące opcje:

Generowane w wyniku powstania dokumentu bilansowego w banku.

- Parametrycznie można określić czy SMS wysyłany jest po każdej operacji, po operacji WN (obciążeniowej) lub po operacji MA (uznaniowej).

- Generowane w odpowiedzi na otrzymany SMS z zapytaniem od klienta ( np. podaj listę rachunków, aktualne oprocentowanie, ostatnich 5 operacji).

- Wysyłane codziennie o określonej porze (można określić czy każdego dnia czy tylko w te dni, gdy saldo uległo zmianie). SMS zawiera nazwę rachunku, bieżące saldo, informację o obrotach WN i MA z dnia oraz wolne środki.

W zakresie usług SMS Banking istnieje również możliwość sięgnięcia do historii operacji oraz sprawdzenia aktualnego oprocentowania rachunku.

Szczegółowych informacji udzielają pracownicy obsługi klienta we wszystkich placówkach BS

BANKOFON

Bankofon

Jest to usługa świadczona przez telefon, pozwalająca na samodzielne uzyskanie informacji o swoim koncie oraz dokonanie zastrzeżeń kart lokalnych bez konieczności wizyty w banku.

Bezpłatnie, 24 godziny na dobę.

Jeśli chcesz korzystać z Bankofonu:

- Podpisz w Banku dyspozycję usługi Bankofon. Pracownik Banku poda Ci numer klienta (tzw. modulo), czterocyfrowe hasło (PIN) oraz udzieli instruktażu w zakresie obsługi Bankofonu.

- Musisz posłużyć się telefonem z wybieraniem tonowym

- Pamiętaj swój numer klienta (tzw. modulo) i PIN

Aby uzyskać informację o swoim rachunku należy:

- Zadzwonić pod numer: 43 6766054, 43 6766053 wew. 111.

- Po usłyszeniu prośby o podanie numeru, podać swój numer klienta (należy pamiętać, aby sekwencję liczb zakończyć znakiem #).

- Na prośbę o hasło podać swoje hasło dostępu.

- Wybrać cyfrę 1 (opcja menu sprawdzająca stan rachunku).

- W przypadku posiadania kilku kont należy podać skrócony numer rachunku.

Informacje dostępne w Bankofonie :

- Pod numerem 1 - Stan rachunku

- Pod numerem 2 - Lista rachunków

- Pod numerem 3 - Informacje o usługach dostępnych w banku

- Pod numerem 5 - Historia operacji

- Pod numerem 6 - Karty bankomatowe(zastrzeżenie kart lokalnych)

- Pod numerem 9 - Zmiana hasła dostępu

- Pod numerem 0 - Powrót do menu

BEZPIECZEŃSTWO

Bezpieczeństwo

wiedza o bezpiecznym korzystaniu z bankowości elektronicznej jest ważnym czynnikiem ograniczającym zagrożenia występujące w tym obszarze. Świadomość użytkownika oraz rozwaga w korzystaniu ze współczesnych zdobyczy elektroniki i wymagana czujność, to poza zabezpieczeniami technicznymi stosowanymi przez Bank, nieodzowne elementy w budowaniu bezpiecznych standardów korzystania z systemów bankowości elektronicznej. Chcąc zapewnić Państwu komfort bezpieczeństwa, poprzez świadome ograniczanie najbardziej typowych zagrożeń w bankowości elektronicznej, oddajemy do Państwa dyspozycji krótki przewodnik po najważniejszych zasadach bezpieczeństwa. Zachęcamy do zapoznania się z nim stosowania ich w praktyce, gdyż działania zabezpieczające Banku tylko wespół z czujnością użytkownika mogą tworzyć pożądany stan bezpieczeństwa.

Podstawowe zasady bezpieczeństwa

- Chroń swoje hasła!

- Nie udostępniaj nikomu haseł jednorazowych;

- Nie wchodź na stronę logowania do Systemu korzystając z odnośników otrzymanych pocztą e-mail lub znajdujących się na stronach nie należących do Banku;

- Nie odpowiadaj na żadne e-maile dotyczące weryfikacji Twoich danych (np. identyfikator, hasło) lub innych ważnych informacji - Bank nigdy nie prosi o podanie danych poufnych pocztą elektroniczną;

- Nie zezwalaj przeglądarce na zapisywanie haseł i nazw użytkownika w formularzach;

- Każdorazowo przed podpisaniem oraz wysłaniem przelewu sprawdzaj poprawność numeru rachunku (tzw. NRB) odbiorcy;

- Nie zapisuj loginu i hasła na urządzeniu ? pamiętaj, że może ono trafić w niepowołane ręce;

- Nie instaluj oprogramowania pochodzącego z niewiadomego źródła, unikaj korzystania z programów typu peer-to-peer (P2P);

- Nie korzystaj z mechanizmów ?kopiuj i wklej? w celu wprowadzenia numeru rachunku bankowego;

- Unikaj logowania z komputerów, do których dostęp mają również inne osoby (np. w kawiarenkach, u znajomych);

- Dbaj o bezpieczeństwo Twojego komputera, instaluj tylko legalne oprogramowanie oraz wszystkie zalecane poprawki;

- Zawsze używaj zaktualizowanego oprogramowania antywirusowego oraz zapory (firewall);

- Dbaj o to, aby Twoja przeglądarka internetowa, oprogramowanie java, flash player oraz oprogramowanie do obsługi plików pdf były zawsze aktualne;

- Podawaj hasła wyłącznie aby autoryzować transakcję;

- Nie podawaj haseł na stronie bez certyfikatu;

- Zawsze przed logowaniem zweryfikuj Certyfikat Bezpieczeństwa Banku (dla kogo został wystawiony oraz odcisk certyfikatu), którego szczegóły są dostępne poprzez kliknięcie na symbol kłódki w oknie przeglądarki;

- Zawsze przed logowaniem sprawdź, czy adres strony rozpoczyna się od https://;

- Zawsze kończąc pracę korzystaj z polecenia ? Wyloguj.

BLOKOWANIE DOSTĘPU DO INTERNET BANKINGU

BLOKOWANIE DOSTĘPU DO INTERNET BANKINGU

- Wysłanie wiadomości SMS na numer SMS Bankingu w banku +48 535 298 872 o treści:

- BI#identyfikator, gdzie BI to Blokada Identyfikatora; identyfikator to login do serwisu Internet Banking. Program zweryfikuje, czy podany identyfikator jest powiązany z numerem telefonu (w Internet Bankingu, SMS Bankingu, danych osobowych).W przypadku istniejącego powiązania dostęp jest blokowany i odsyłany jest odpowiedni komunikat do Klienta.

- BI#identyfikator#PESEL - gdzie BI to Blokada Identyfikatora; identyfikator to login do serwisu Internet Banking. SMS blokuje dostęp z dowolnego telefonu.

- BW#Identyfikator z numeru telefonu powiązanego z klientem (w Internet Bankingu, SMS Bankingu, danych osobowych), gdzie Identyfikator, to login do Internet Bankingu,

- BW#Identyfikator#PESEL z dowolnego numeru telefonu ? należy wysłać komendę uzupełnioną o numer PESEL.

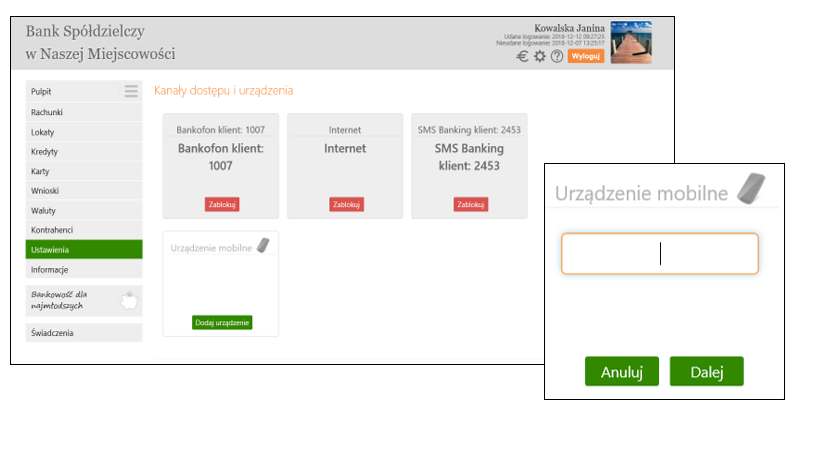

- W serwisie bankowości elektronicznej w opcji:

- Ustawienia - Kanały dostępu i urządzenia, która daje możliwość blokowania dostępu do rachunków przez Internet.

- Zablokuj dostęp pod przyciskiem Wyloguj (po zalogowaniu się do bankowości elektronicznej) spowoduje zablokowanie wszystkich zdalnych dostępów do bankowości elektronicznej (Internet Bankingu, Aplikacji mobilnej Nasz Bank, Klient też nie zaloguje się do mojeID, nie zmieni statusu ani limitów karty, nie skorzysta z usługi BLIK), natomiast w Aplikacji mobilnej SGB Mobile zostanie wyświetlony komunikat o niepowodzeniu pobrania informacji o produktach ? tym samym nie będą one dostępne do podglądu.

- Za pomocą Aplikacji mobilnej Nasz Bank w opcji:

- Ustawienia kanały dostępu zostaną wyświetlone wszystkie dostępne dla klienta kanały dostępu, również te zablokowane. W celu zablokowania Internet Banking należy przesunąć suwak i potwierdzić blokadę dostępu.

- Ustawienia zablokuj dostęp do bankowości elektronicznej lub Wyloguj zablokuj dostęp zostaną zablokowane wszystkie zdalne dostępy do bankowości elektronicznej Internet Banking i Aplikacja mobilna Nasz Bank).

- operator w banku;

- klient:

- zablokowaną przez siebie usługę Internet Banking przy użyciu opcji w serwisie bankowości elektronicznej Ustawienia Kanały dostępu i urządzenia klient może odblokować sam przed opuszczeniem okna, używając przycisku Aktywuj wyświetlonego przy zablokowanej usłudze,

- zablokowaną przez siebie usługę Internet Banking przy użyciu opcji Aplikacji Mobilnej Ustawienia Kanały dostępu w celu odblokowania Internet Banking należy przesnunąć suwak i potwierdzić zwolnienie blokady.

BLOKOWANIE DOSTĘPU DO APLIKACJI MOBILNEJ

Blokowanie dostępu do Aplikacji mobilnej

W Aplikacji mobilnej gdy:

- wybierzesz opcję: Ustawienia Zablokuj dostęp do bankowości elektronicznej. Blokowane są wszystkie kanały zdalnego dostępu do bankowości elektronicznej (Internet Banking, Aplikacja mobilna Nasz Bank, dostęp do mojeID, do statusu kart i limitów transakcji kartą, do usługi BLIK)

- wybierzesz opcję: Wyloguj Zablokuj dostęp. Blokowane są wszystkie kanały zdalnego dostępu do bankowości elektronicznej (Internet Banking, Aplikacja mobilna Nasz Bank, dostęp do mojeID, do statusu kart i limitów transakcji kartą, do usługi BLIK)

- usuniesz użytkownika w opcji: Ustawienia Usuń użytkownika usunięty jest użytkownik aplikacji, blokowany jest dostęp do Aplikacji mobilnej

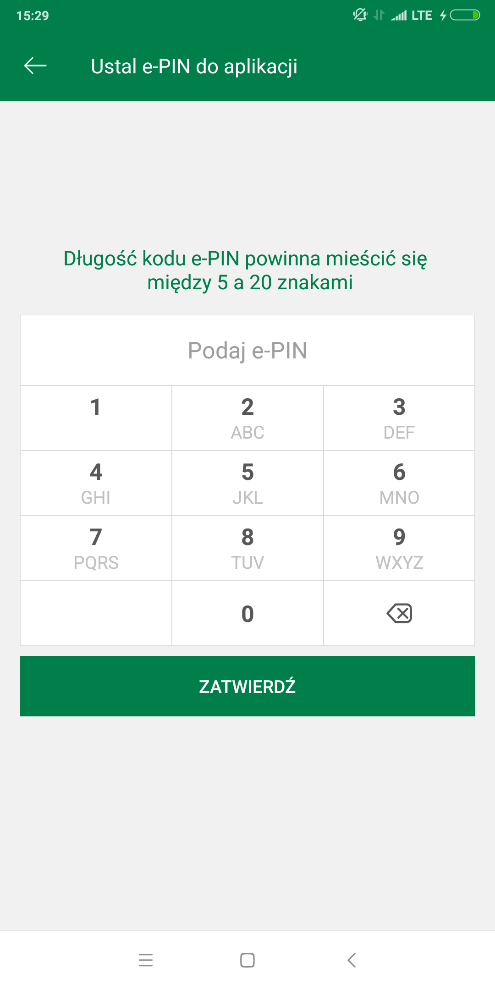

- uwaga: trzykrotne błędne wpisanie kodu e-PIN (podczas logowania lub autoryzacji operacji) blokuje aplikację

W serwisie Internet Bankingu gdy:

- usuniesz urządzenie mobilne w opcji: Ustawienia Kanały dostępu i urządzenia Usuń urządzenie mobilne

- po zalogowaniu pod przyciskiem Wyloguj wybierzesz Zablokuj dostęp blokowane są wszystkie kanały zdalnego dostępu do bankowości elektronicznej (Internet Banking, Aplikacja mobilna Nasz Bank, dostęp do mojeID, do statusu kart i limitów transakcji kartą, do usługi BLIK)

Gdy wyślesz SMS na numer SMS Bankingu w banku + 48 535 298 872, o treści:

- BM#Identyfikator z numeru telefonu powiązanego z klientem w banku (w Internet Bankingu, SMS Bankingu, danych osobowych), gdzie Identyfikator, to login do Internet Bankingu

- BM#Identyfikator#PESEL z dowolnego numeru telefonu, gdzie Identyfikator, to login do Internet Bankingu

Blokada dostępu jednocześnie do Internet Bankingu i Aplikacji mobilnej możliwa jest także poprzez wysłanie SMS:

- BW#Identyfikator z numeru telefonu powiązanego z klientem w banku (w Internet Bankingu, SMS Bankingu, danych osobowych), gdzie Identyfikator, to login do Internet Bankingu

- BW#Identyfikator#PESEL z dowolnego numeru telefonu, gdzie Identyfikator, to login do Internet Bankingu.

Płatności mobilne

BLIK

BLIK

Gdzie użyć BLIKA?

Zapłacisz w internecie, w sklepie, szybko przelejesz komuś pieniądze lub wypłacisz z oznaczonych bankomatów, dokonasz opłaty w ulicznych parkomatach, rozliczysz się za usługi z administracją publiczną, kupisz bilety do kina itp.

Gdzie znajdę BLIKA?

W aplikacji Nasz Bank, która jest dostępna dla smartfonów z systemem Android i iOS. Możesz ją pobrać w sklepie Google Play i App Store na swoim smartfonie.

W zależności od systemu operacyjnego (Android lub iOS) wybierz odpowiedni sklep i pobierz aplikację:

Jak korzystać z BLIKA?

W bankomacie lub na stronie sklepu internetowego wybierz BLIK. Płatność zrealizujesz wpisując jednorazowy, sześciocyfrowy kod wygenerowany w swojej aplikacji, następnie zatwierdzić go PIN-em na smartfonie. Tak samo zrób w sklepie stacjonarnym ? potwierdź sprzedawcy, że płacisz BLIKIEM

Jak wypłacać BLIKIEM w bankomacie?

Jak wypłacać BLIKIEM w bankomacie?1. Sprawdź czy bankomat akceptuje wypłatę BLIK.

2. Wybierz opcję wypłaty BLIK.

3. Wybierz kwotę wypłaty.

4. Wygeneruj kod BLIK w aplikacji Nasz Bank i wpisz go w bankomacie.

5. Potwierdź płatność w aplikacji Nasz Bank.

Jak płacić BLIKIEM za zakupy w internecie?

Jak płacić BLIKIEM za zakupy w internecie?1. Wybierz ?Płatność BLIK?.

2. Wygeneruj kod BLIK w aplikacji Nasz Bank.

3. Wpisz kod na stronie internetowej.

4. Potwierdź płatność w swoim smartfonie.

Jak płacić BLIKIEM za zakupy w sklepie?

Jak płacić BLIKIEM za zakupy w sklepie?1. Poinformuj sprzedawcę: płacę BLIKIEM!

2. Wygeneruj kod BLIK w aplikacji Nasz Bank.

3. Wpisz kod na terminalu.

4. Potwierdź płatność w aplikacji Nasz Bank.

Jak uruchomić BLIKA?

Uruchom

Uruchomaplikację mobilną Nasz Bank

Wybierz

WybierzUstawienia BLIK

Włącz

Włączusługę i zapisz zmiany

Potwierdź

Potwierdźkodem e-PIN i korzystaj z BLIKA

Ile kosztuje BLIK?

Za korzystanie z BLIKA nie ponosisz żadnych kosztów. To darmowa usługa.

BLIKUJ mądrze

Pamiętaj o bezpieczeństwie, zabezpiecz swój smartfon przed kradzieżą i nieuprawnionym dostępem!

Dlaczego warto?

- Płacisz w internecie bez podawania żadnych danych.

- Płacisz w sklepie wpisując kod na terminalu

- Wypłacasz pieniądze prosto z bankomatu bez użycia karty

- Szybko, łatwo i bezpiecznie

BLIK PRZELEW NA TELEFON

BLIK Przelew na telefon

Jest to nowa funkcjonalność pozwalająca na wykonywanie przelewów na numer telefonu za pośrednictwem BLIK-a w aplikacji mobilnej Nasz Bank.

Na czym polega przelew BLIK na telefon?

Przelew na telefon BLIK jest idealnym rozwiązaniem do błyskawicznego rozliczania się ze znajomymi. Zrobisz to natychmiastowo, znając jedynie ich numery telefonów. Nieistotne jest to, w jakim banku ma konto osoba, której przelewasz pieniądze. Nie musicie być klientami tego samego banku. Wystarczy, że oboje macie dostępną funkcję Przelewu na telefon BLIK w swoich aplikacjach bankowych. Przelew dociera w kilkanaście sekund bez względu na godzinę i dzień tygodnia.

Dzięki usłudze Przelewy na telefon BLIK:

- Nie musisz znać numeru konta odbiorcy przelewu ? wystarczy numer telefonu odbiorcy, który również korzysta z BLIKA.

- Szybko przelewasz pieniądze.

- Łatwo rozliczasz się ze znajomymi.

- Przelew masz natychmiast, 24/7.

Do uruchomienia usługi konieczna jest aktualna wersja aplikacji mobilnej Nasz Bank. Maksymalna kwota przelewu BLIK na telefon to 500 zł, a dzienny limit to 1000 zł.

Jak aktywować funkcję przelew BLIK na telefon?

- Zaloguj się do aplikacji mobilnej Nasz Bank.

- Wejdź w Ustawienia.

- Wybierz przycisk Przelew na telefon BLIK.

- Włącz opcję Odbieranie przelewów na telefon BLIK.

- Potwierdź operację.

- Włącz opcję Oznacz użytkowników przelewów na telefon BLIK.

- Gotowe! Możesz już korzystać z funkcji BLIK na telefon.

Jak wykonać przelew BLIK na telefon?

- Zaloguj się do aplikacji mobilnej Nasz Bank.

- Wybierz BLIK.

- Kliknij Przelew na telefon.

- Wpisz numer telefonu lub kliknij w ikonę Kontakty, aby wybrać odbiorcę transakcji.

- Wybierz kontakt oznaczony logiem BLIK.

- Wprowadź tytuł, kwotę i kliknij przycisk Wykonaj.

- Twoja dyspozycja została zrealizowana. Odbiorca ma już środki na swoim koncie!

GOOGLE PAY

GOOGLE PAY

Korzyści z płatności Google Pay

Z Google Pay masz dostęp do korzyści i nagród identycznych jak w przypadku kart plastikowych. Tu nic się nie zmieni! W jednym urządzeniu masz przy sobie karty pokładowe, bilety, karty lojalnościowe i podarunkowe. Możesz śledzić swoje wszystkie zakupy, dostajesz spersonalizowane sugestie.

WAŻNE! Gdy płacisz w sklepach, Google Pay nie udostępnia faktycznego numeru Twojej karty. Twoje dane są bezpieczne!

Jak działa Google Pay?

Google Pay to szybki i prosty sposób płacenia w milionach miejsc. Po dodaniu karty możesz:

? Płacić telefonem w sklepach stacjonarnych lub środkach transportu publicznego.

? Płacić w aplikacjach lub na stronach internetowych.

Jak skonfigurować Google Pay?

Konfiguracja Google Pay zajmuje tylko kilka minut.

1. Pobierz aplikację z Google Play

2. Zaloguj się na swoje konto Google i dodaj formę płatności.

3. Jeśli chcesz korzystać z Google Pay w sklepach stacjonarnych, sprawdź

Czy muszę dodawać pieniądze do Google Pay?

Nie musisz dodawać pieniędzy do Google Pay, aby płacić za pomocą aplikacji. Wystarczy, że dodasz formę płatności, np. kartę debetową lub kredytową. Z Google Pay płacisz tak jak zwykle gdy korzystasz ze swojej karty płatniczej.

Gdzie można korzystać z Google Pay

Z Google Pay możesz korzystać w milionach sklepów i aplikacji oraz na całym mnóstwie stron internetowych. Sprawdź, jak możesz się dowiedzieć, gdzie akceptowane są takie płatności.

? W sklepach - sklepy, w których można korzystać z Google Pay, nie muszą być oznaczone logo Google Pay. Jeśli sklep akceptuje płatności zbliżeniowe, możesz w nim płacić za pomocą telefonu.

? W aplikacjach i na stronach internetowych - płać za pomocą Google Pay w każdym miejscu, gdzie zobaczysz to logo.

Jak korzystać z Google Pay

? Płatności w sklepach lub środkach transportu publicznego

- Odblokuj telefon

- Przyłóż tylną część telefonu do terminala na kilka sekund

- Postępuj według instrukcji widocznych na ekranie

? Płatności w aplikacjach i na stronach internetowych

- Realizując transakcję, wybierz przycisk Google Pay. Wybierz formę płatności i podaj adres dostawy

- Potwierdź zamówienie

Czy korzystanie z Google Pay jest bezpieczne?

Google Pay chroni dane Twojej karty dzięki kilku warstwom zabezpieczeń ? korzystamy z jednej z najbardziej zaawansowanych infrastruktur ochrony danych na świecie, tak by Twoje konto było bezpieczne. Podczas płatności w sklepach Google Pay nie wykorzystuje rzeczywistego numeru Twojej karty, dzięki czemu dane są chronione.

APPLE PAY

APPLE PAY

Płacąc za pomocą Apple Pay korzystasz ze wszystkich zalet kart płatniczych SGB. Płacenie w sklepach, aplikacjach i Internecie jeszcze nigdy nie było tak łatwe, bezpieczne i poufne.

Korzyści z płatności Apple Pay

Płacąc za pomocą Apple Pay oraz iPhone?a, Apple Watch, iPada lub Maca, korzystasz ze wszystkich przywilejów kart SGB. Płacenie z Apple Pay jest proste i bezpieczne ponieważ dane Twojej karty nie są przechowywane w urządzeniu ani udostępniane podczas transakcji.

Jak używać Apple Pay

Apple Pay to łatwiejszy i bezpieczniejszy sposób płacenia w sklepach, aplikacjach i Internecie. Możesz błyskawicznie zapłacić za pomocą urządzeń, których używasz na co dzień. Apple Pay to także bezpieczniejsza i szybsza metoda płatności w sieci i aplikacjach, która nie wymaga zakładania kont ani wypełniania długich formularzy.

Jak dodać karty do Apple Pay

Dodanie karty płatniczej do usługi Apple Pay jest proste. Poniżej podpowiadamy, jak to zrobić:

iPhone

? Otwórz aplikację Wallet.

? Stuknij znak + w prawym górnym rogu.

? Wprowadź kod zabezpieczający swojej karty, aby dodać kartę kredytową lub debetową powiązaną z Twoim kontem iTunes. Albo wybierz opcję ?Dodaj inną kartę? i zeskanuj dane karty za pomocą aparatu iPhone?a.

Apple Watch

? Otwórz aplikację Apple Watch w iPhonie.

? Otwórz sekcję Wallet i Apple Pay, a następnie wybierz opcję ?Dodaj kartę kredytową/debetową.

? Wprowadź kod zabezpieczający swojej karty, aby dodać kartę kredytową lub debetową powiązaną z Twoim kontem iTunes. Albo wybierz opcję Dodaj inną kartę i zeskanuj dane karty za pomocą aparatu iPhone?a.

iPad

? Przejdź do Ustawień.

? Otwórz sekcję Wallet i Apple Pay, a następnie wybierz opcję Dodaj kartę kredytową/debetową.

? Wprowadź kod zabezpieczający swojej karty, aby dodać kartę kredytową lub debetową powiązaną z Twoim kontem iTunes. Albo wybierz opcję Dodaj inną kartę i zeskanuj dane karty za pomocą aparatu iPada.

MacBook Pro z czytnikiem Touch ID

? Otwórz Preferencje systemowe.

? Otwórz sekcję Wallet i Apple Pay, a następnie wybierz opcję Dodaj kartę.

? Wprowadź kod zabezpieczający swojej karty, aby dodać kartę kredytową lub debetową powiązaną z Twoim kontem iTunes. Albo wybierz opcję Dodaj inną kartę i zeskanuj dane karty za pomocą kamery MacBooka Pro.

Płatności Apple Pay w 3 krokach

Wybierz aplikację Wallet.

Dodaj swoją kartę z aktywną funkcją zbliżeniową.

Płać smartfonem lub smartwatchem.

? Apple Pay wykorzystuje numer przypisany konkretnemu urządzeniu i unikalny kod transakcji.

? Pełny numer karty nigdy nie jest przechowywany w urządzeniu ani na serwerach Apple i nie może być udostępniany sprzedawcom.

? Apple Pay nie zachowuje danych o transakcjach, które dałoby się powiązać z Twoją tożsamością, zatem wszystkich zakupów dokonujesz całkowicie poufnie.

Jak działa Apple Pay?

Płatności w sklepach

Będąc przy kasie, możesz błyskawicznie zapłacić za pomocą urządzeń z iOS, których używasz na co dzień. Aby zapłacić przy użyciu Face ID, kliknij dwukrotnie boczny przycisk, spójrz na ekran, a następnie zbliż iPhonea do czytnika. Jeśli chcesz zapłacić przy użyciu Touch ID, zbliż iPhonea do czytnika, trzymając palec na czujniku Touch ID. Płacąc zegarkiem Apple Watch, kliknij dwukrotnie boczny przycisk i zbliż Apple Watch do czytnika.

Płatności w aplikacjach i witrynach internetowych

Aby za pomocą iPhonea lub iPada zapłacić w aplikacji lub witrynie internetowej otwartej w Safari, wybierz Apple Pay na etapie finalizowania transakcji i dokonaj płatności, korzystając z Face ID lub Touch ID.

Aby zapłacić w witrynie internetowej otwartej w Safari na Macu, wybierz Apple Pay i dokonaj płatności, korzystając z iPhonea lub zegarka Apple Watch. Na MacBooku Pro możesz płacić, używając Touch ID na pasku Touch Bar.

GARMIN PAY

GARMIN PAY

Płacąc za pomocą Garmin Pay korzystasz ze wszystkich zalet kart płatniczych SGB. Płacenie w sklepach, aplikacjach i internecie jeszcze nigdy nie było tak łatwe, bezpieczne i poufne.

Korzyści z płatności Garmin Pay

Usługa Garmin Pay to rozwiązanie transakcji zbliżeniowych opracowane z myślą o osobach będących w ciągłym ruchu. Niezależnie od tego, czy chcesz wypić filiżankę kawy po porannym biegu czy przekąsić coś podczas przejażdżki, usługa Garmin Pay umożliwia szybkie i proste dokonywanie zakupów przy użyciu wyłącznie zegarka. Nie masz portfela? Nie masz telefonu? Nie ma problemu. Płacenie z Garmin Pay jest proste i bezpieczne ponieważ dane Twojej karty nie są przechowywane w urządzeniu ani udostępniane podczas transakcji.

Prywatność i zabezpieczenia

Firma Garmin bardzo poważnie traktuje bezpieczeństwo informacji o płatności. To dlatego usługa Garmin Pay chroni dane użytkownika, wykorzystując przypisane do danego zegarka numery kart i kody transakcji za każdym razem, gdy użytkownik dokonuje płatności. Numer posiadanej karty nie jest przechowywany w urządzeniu ani na naszych serwerach. Nie zostaje również przekazany sprzedawcy podczas dokonywania płatności. Możesz dzięki temu płacić bez obaw.

Szybka i łatwa obsługa

Wystarczy kilka szybkich dotknięć, aby uzyskać dostęp do usługi Garmin Pay z poziomu zgodnego zegarka firmy Garmin. Podaj hasło, wybierz odpowiednią kartę kredytową ze swojego wirtualnego portfela, a następnie przytrzymaj nadgarstek w pobliżu czytnika kart ? to wszystko. Nie trzeba korzystać z telefonu, karty czy pieniędzy.

Zasięg działania

Gdzie mogę korzystać z usługi Garmin Pay? Niemal we wszystkich miejscach, w których można dokonywać płatności zbliżeniowych. Sprawdzaj listę uczestniczących sklepów, zgodnych banków i kart kredytowych. Ich liczba cały czas się zwiększa.

Jak zacząć korzystać z Garmin Pay?

1) Wybierz aplikację Garmin Connect Mobile na swoim smartfonie lub tablecie. Apilkacja jest dostępna zarówno dla urządzeń z systemem Android, jak i iOS

2) Dodaj swoją kartę z aktywną funkcją zbliżeniową.

3) Płać zegarkiem.

Płatności Garmin Pay:

- Przytrzymaj przycisk akcji aby uruchomić menu sterowania.

- Podczas otwierania portfela po raz pierwszy, zostaniesz poproszony o podanie hasła utworzonego podczas instalacji.

- Jeśli do portfela Garmin Pay dodano wiele kart płatniczych, wybierz, aby zmienić kartę na inną.

- Wybierz kartę i w ciągu 60 sekund zbliż zegarek do terminala.

- Zegarek zacznie wibrować i zostanie w nim wyświetlony symbol ok.

- Płatność została zrealizowana.

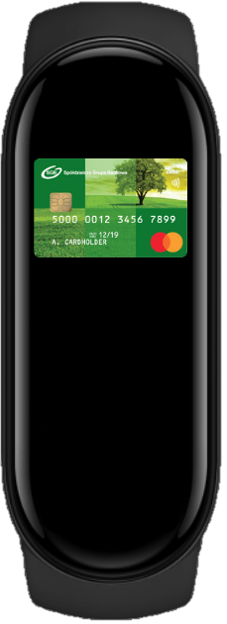

XIAOMI PAY

Xiaomi Pay

Zbliżeniowe płatności Xiaomi Pay opaską Mi Smart Band 6 z modułem NFC już dostępne dla klientów Banku Spółdzielczego w Ruścu

Płatność Xiaomi Pay jest dostępna dla użytkowników kart

MasterCard, wszędzie tam gdzie akceptowane są płatności

zbliżeniowe.

Można dodać kilka kart ? działa jak portfel cyfrowy

Nie trzeba mieć przy sobie telefonu ani karty płatniczej

Płatności opaską są w pełni bezpieczne

Jak korzystać?

- Pobierz aplikację Xiaomi Wear ze sklepu Google Play lub aplikację Xiaomi Wear Lite/Mi Fit ze sklepu AppStore.

- Zaloguj się do aplikacji i aktywuj opaskę Mi Smart Band 6.

- W zakładce Urządzenia wybierz ?Fitness bracelet Mi Smart Band 6 NFC?.

- Otwórz zakładkę ?Karta Płatnicza? i wprowadź dane swojej karty.

- Potwierdź aktywację karty otrzymanym kodem SMS.

*Przed pierwszą płatnością danego dnia należy wybrać kartę zapisaną na opasce i podać ustawiony w aplikacji kod PIN. Tak ?odblokowana? opaska pozwala na łatwe i szybkie płatności prze kolejne 24 godziny albo do czasu aż zdejmiemy opaskę z ręki. Po 24 godzinach czynność należy powtórzyć, aby ponownie "uwierzytelnić" opaskę do płatności.

Korzystaj z bezpiecznych i wygodnych płatności Xiaomi Pay!

FITBIT PAY

Fitbit Pay

Czym jest Fitbit?

Fitbit Pay to mobilny portfel, za pomocą którego możesz płacić za zakupy zbliżeniowo zegarkiem. Możesz dodać karty debetowe, kredytowe i firmowe (VISA i Mastercard).

Jak korzystać z Fitbit?

1.Pobierz aplikację mobilną Fitbit (dla smartfonów z systemem Android i iOS)

- Sparuj zegarek lub opaskę z aplikacją

- Otwórz Wallet w aplikacji mobilnej

- Ustaw hasło do cyfrowego portfela

- Dodaj kartę płatniczą

- Potwierdź wprowadzone zmiany

Dotknij, aby zapłacić - łatwa droga

APLIKACJA NASZ BANK

Aplikacja mobilna Nasz Bank

Nasz Bank to aplikacja mobilna systemu bankowości internetowej Banku Spółdzielczego w Ruścu. Umożliwia swobodny, bezpieczny i skuteczny dostęp do Twoich finansów 7 dni w tygodniu, 24 godziny na dobę bez względu na czas i miejsce, w którym się znajdujesz.

Cenisz swój czas, niezależność i mobilność?

Wystarczy smartfon z aplikacją mobilną Nasz Bank, by w dogodnym momencie sprawdzić stan konta, dokonać przelewu, czy skontrolować wydatki. Korzystanie z aplikacji Nasz Bank jest bezpieczne - dostęp chroniony jest kodem e-PIN lub z wykorzystaniem cech biometrycznych.

Aplikacja mobilna Nasz Bank umożliwia:

- dostęp do rachunków,

- przegląd sald i historii operacji na rachunkach,

- wykonywanie przelewów jednorazowych, również do ZUS i US,

- wykonywanie przelewów na podstawie kodu QR,

- wykonywanie przelewów Split Payment,

- wykonywanie przelewów predefiniowanych,

- obsługę lokat terminowych, szczegóły posiadanych lokat, otwieranie i zamykanie lokat,

- obsługę kredytów, szczegóły kredytu, harmonogram spłat,

- mobilną autoryzację, powiadomienia o nowym zleceniu autoryzacyjnym odbywają się systemowym powiadomieniem push.

- odbieranie wiadomości - informacja o nowej wiadomości odbywa się systemowym powiadomieniem push,

- logowanie poprzez kod e-PIN lub biometrycznie (odciskiem palca).

Korzystanie z aplikacji mobilnej Nasz Bank jest bezpłatne.

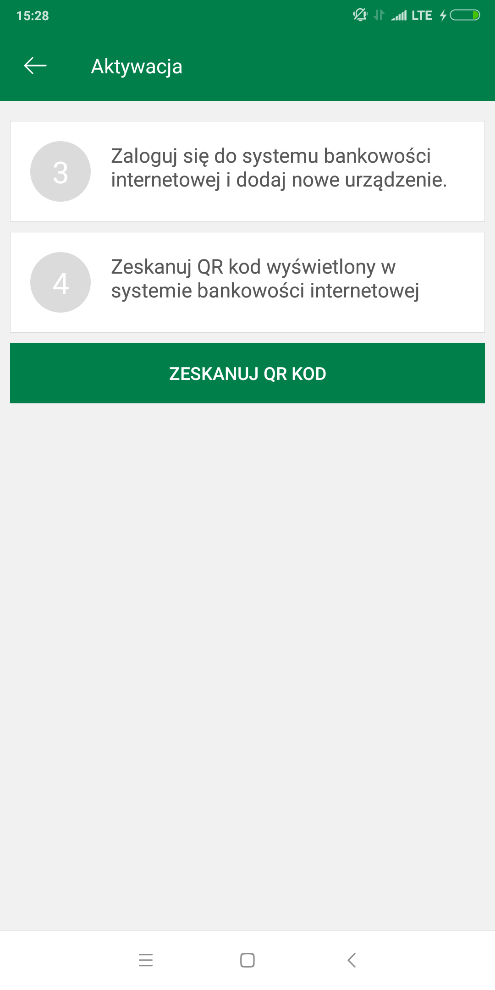

Jak zacząć korzystać?

1. Wejdź do sklepu Google Play lub AppStore (iOS) i pobierz aplikację Nasz Bank.

2. Uruchom aplikację i postępuj zgodnie ze wskazówkami wyświetlanymi w aplikacji:

3. Zaloguj się do Internet Banking i dodaj swoje urządzenie postępując zgodnie ze wskazówkami wyświetlanymi na ekranie:

Gotowe: Proces aktywacji zakończył się pomyślnie.

Karty/Biometria

KARTY DEBETOWE Z FUNKCJĄ ZBLIŻENIOWĄ

Karty debetowe z funkcją zbliżeniową

Nowoczesne i funkcjonalne karty debetowe do konta osobistego, które oprócz standardowych funkcji wypłaty gotówki i realizacji transakcji bezgotówkowych umożliwia dokonywanie transakcji zbliżeniowych.

- Wygodne płacenie kartą bez konieczności noszenia gotówki

- Płacenie w sklepach i punktach usługowych wyposażonych w terminale elektroniczne akceptujące karty MasterCard i Visa Electron (zarówno tradycyjne, jak i zbliżeniowe) w kraju i za granicą

- Możliwość dokonywania szybkich, wygodnych i nowoczesnych płatności zbliżeniowych - poprzez zbliżenie karty do terminala akceptującego kartę:

> do kwoty 50 zł - bez potwierdzenia numerem PIN*

> powyżej kwoty 50 zł - konieczne potwierdzenie numerem PIN - Możliwość płatności kartą w internecie ? bezpiecznie dzięki usłudze 3D-Secure

- Swobodny dostęp do gotówki w bankomatach oznaczonych logo MasterCard i Visa w kraju i za granicą przez całą dobę

- Bezpłatna wypłata gotówki z bankomatów sieci SGB oraz BPS ? Spółdzielcza Sieć Bankomatów

- Możliwość wypłaty gotówki podczas zakupów w sklepach oznaczonych znakiem Płać kartą i wypłacaj lub Cash back

- Kontrola nad finansami - możliwość sprawdzenia dostępnych środków w bankomacie SGB oraz za pośrednictwem bankowości elektronicznej

- Możliwość korzystania z dodatkowego pakietu ubezpieczeń

- Minimum formalności przy wydaniu karty

- Możliwość wydania kart osobom wskazanym przez posiadacza konta, w tym osobom które ukończyły 13 rok życia

- Atrakcyjne rabaty w Centrum medycznym POLMED oraz u Partnerów POLMED.

Bezpieczeństwo:

-

podczas dokonywania transakcji zbliżeniowych karta pozostaje cały czas w twoich rękach

-

całodobowa możliwość zastrzeżenia karty

* terminal może wymagać potwierdzenia transakcji numerem PIN mimo zaistnienia warunków do zrealizowania transakcji zbliżeniowej

MasterCard Debit Paypass "młodzieżowa" / Visa Electron payWave "młodzieżowa"

Twoje korzyści:

- nie musisz być pełnoletni ? karta przeznaczona jest dla wszystkich między 13 a 30 rokiem życia

- nie musisz nosić przy sobie gotówki ? za zakupy wygodnie płacisz kartą

- masz swobodny dostęp do swoich pieniędzy ? w bankomatach z logo Visa i MasterCard, w kraju i za granicą, przez całą dobę

- bezpłatnie wypłacasz gotówkę z bankomatów SGB

- możesz płacić kartą przez Internet

- możliwość wypłaty gotówki podczas zakupów w sklepach oznaczonych znakiem Cash back

- Twoje pieniądze są bezpieczne ? wszystkie transakcje potwierdzasz numerem PIN lub podpisem, a transakcje w Internecie zabezpieczasz osobistym hasłem 3D-Secure

- kontrolujesz swoje finanse ? zawsze możesz sprawdzić dostępne środki w bankomacie oraz za pośrednictwem bankowości elektronicznej

- Twoja karta jest ważna cztery lata i możesz ją wznowić na kolejny okres

- możesz skorzystać z dodatkowego pakietu ubezpieczeń

- korzystasz z atrakcyjnych rabatów w Centrum medycznym POLMED oraz u Partnerów POLMED.

BIOMETRIA

Nowoczesna technologia biometryczna

Jak działa autoryzacja biometryczna w bankomacie?

Zastosowana metoda wykorzystuje czytniki działające w oparciu o biometrię naczyń krwionośnych dłoni (Palm Vein). Proste wyciągnięcie ręki i umieszczenie środkowej części dłoni nad czytnikiem zapewnia potwierdzenie tożsamości klienta ponad wszelką wątpliwość. Podczas bezdotykowego skanowania z użyciem promieni podczerwonych analizowane są biometryczne dane klienta na podstawie układu żył dłoni (czytnik nie analizuje układu linii papilarnych). W trakcie tych czynności na ekranie urządzenia wyświetlane są podpowiedzi graficzne i pojawiają się komunikaty głosowe ułatwiające obsługę. ?Potwierdzenie tożsamości w bankomacie? z wykorzystaniem biometrii dłoni trwa krócej niż tradycyjna metoda z użyciem karty.

Zalety metody biometrycznego uwierzytelniania:

- najbezpieczniejszy sposób realizowania transakcji w bankomatach;

- możliwość wypłaty gotówki bez użycia karty płatniczej;

- wygoda: idąc do banku, nie musisz zabierać ze sobą dokumentów tożsamości;

- brak możliwości podszycia się pod innego klienta banku;

- utrata dokumentów, karty płatniczej nie ogranicza z korzystania z usług banku;

- szybka obsługa: identyfikacja biometryczna po przyłożeniu dłoni do czytnika Palm Vein eNBio trwa szybciej niż dostęp z użyciem karty banku.

Wygoda i bezpieczeństwo!

CASH BACK

Cash back

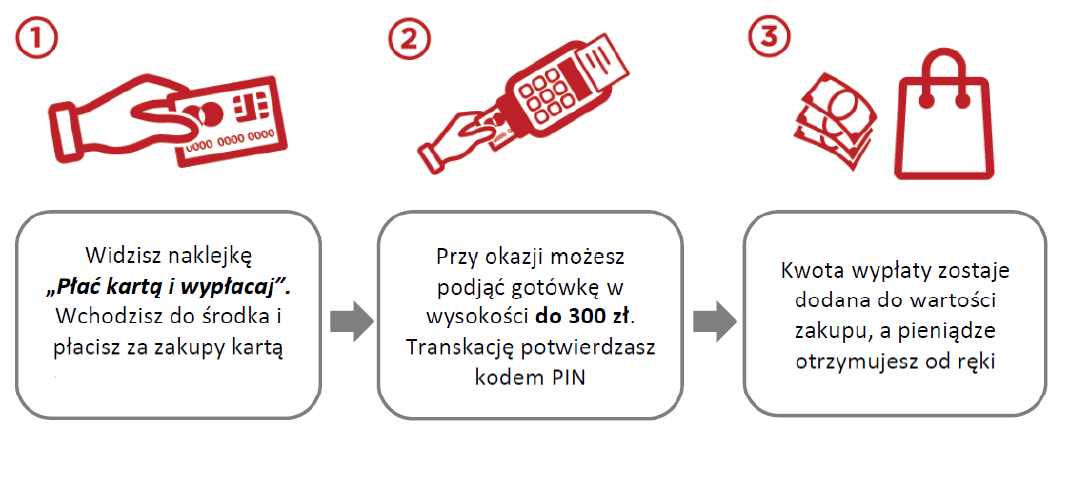

Cash back/ Płać kartą i wypłacaj, to usługa dzięki której posiadacze kart systemu Visa i Master Card mogą wygodnie podejmować gotówkę z kasy w punkcie handlowo-usługowym oferującym tę usługę. Punkty te oznaczone są logo:

Usługa cash back/Płać kartą i wypłacaj dostępna jest dla posiadaczy wszystkich kart debetowych, wydawanych zarówno dla klientów indywidualnych jak i instytucjonalnych.

Jak to działa?

Korzystanie z usługi jest bardzo proste ? płacąc kartą należy poinformować sprzedawcę o chęci równoczesnego wypłacenia gotówki (wypłata gotówki w ramach usługi cash back/Płać kartą i wypłacaj jest możliwa podczas dokonywania płatności kartą za zakupiony towar lub usługę). Jest to jedna transakcja potwierdzana numerem PIN, a na wysokość transakcji składają się wartość zakupu oraz kwota wypłaty.

Posiadacze kart systemu Visa jak i MasterCard jednorazowo podczas zakupów wypłacić mogą nawet do 300 zł. Placówki handlowo-usługowe oferujące usługę cash back/Płać kartą i wypłacaj można znaleźć na terenie całej Polski ? aktualnie usługa dostępna jest w ponad 43 tys. punktach.

3D-SECURE

3D-Secure

Bezpieczne płatności w internecie z 3D Secure

Co to jest 3D Secure?

3D Secure to dodatkowe, darmowe zabezpieczenie płatności kartą w internecie.

Jak działa 3D Secure?

Jeśli płacisz kartą w sklepie internetowym, który obsługuje 3D Secure, możesz zostać poproszony o dodatkowe potwierdzenie transakcji hasłem 3D Secure poprzez udzielenie odpowiedzi na pytanie weryfikacyjne (ustalone w placówce banku lub za pośrednictwem Infolinii SGB pod numerem 800 888 888 )oraz podanie hasła 3D Secure (jednorazowego kodu SMS), które otrzymasz na numer telefonu komórkowego podany przez Ciebie do kontaktu w swoim banku lub hasłem stałym w zależności od rodzaju karty, którą się posługujesz.

Aktywacja 3D Secure

Jeśli korzystasz z karty debetowej lub walutowej, usługa 3D Secure działa od momentu aktywacji karty nie musisz wykonywać żadnych dodatkowych czynności. Hasło 3D Secure (kod SMS) otrzymasz na numer telefonu podany w banku.

Jeśli korzystasz z karty kredytowej, przedpłaconej lub charge, zanim dokonasz pierwszej płatności zabezpieczonej 3D Secure musisz jednorazowo zarejestrować kartę oraz nadać hasło stałe.

Jak przebiega transakcja?

- Wejdź na stronę sklepu obsługującego płatności 3D Secure oznaczoną symbolami poniżej:

- Wybierz płatność kartą i podaj jej dane:

- Numer karty

- Imię i Nazwisko

- Datę ważności

- Kod CVV2/CVC2, który znajdziesz na odwrocie karty, obok paska do podpisu

- Sprawdź poprawność danych

- Potwierdź hasłem 3D Secure

Pamiętaj, że nie zawsze płatności kartą w sklepach internetowych będą wymagały dodatkowej weryfikacji hasłem 3D Secure (kodem SMS) lub hasłem stałym to zależy od sklepu internetowego.

Jak odblokować 3D Secure?

Jeśli nie możesz dokonać płatności kartą w sklepach internetowych, które obsługują 3D Secure, skontaktuj się z nami. Zadzwoń pod bezpłatną infolinię 800 888 888 lub pod numer 61 647 28 46 (z zagranicy, opłata za połączenia zgodna z taryfą operatora).

Obsługiwane karty

Karty debetowe ? transakcje weryfikowane są hasłem 3D Secure (kodem SMS); nie jest wymagana jednorazowa rejestracja tych kart w usłudze 3D Secure:

- Maestro

- Mastercard debetowa

- Mastercard debetowa młodzieżowa

- Mastercard Unia Leszno

- Mastercard KKS Lech

- Mastercard konto na Tak!

- Mastercard konto za 1 zł

- Mastercard debetowa business

- Mastercard debetowa business AGRO

- Mastercard walutowa

- Visa debetowa

- Visa debetowa młodzieżowa

- Visa AZS Gorzów

- Visa Skra

- Visa Skra młodzieżowa

- Visa debetowa business

Karty kredytowe, chargé i przedpłacone ? transakcje weryfikowane są hasłem stałym; wymagana jest jednorazowa rejestracja tych kart w usłudze 3D Secure:

- Mastercard kredytowa

- Mastercard kredytowa business

- Mastercard kredytowa business Gold

- Mastercard business charge

- Mastercard business charge GOLD

- Mastercard przedpłacona

- Visa kredytowa

PRZELEW ŚRODKÓW NA KARTĘ

Przelew środków na kartę

VISA DIRECT I MASTERCARD MONEYSEND

Przelew środków na kartę

Usługa przelewu na kartę ? Visa Fast Fund i Mastercard Moneysend. Usługi Visa Fast Fund i Mastercard Moneysend pozwalają posiadaczowi karty w walucie PLN, EUR, GBP, USD przetransferowanie środków pieniężnych (gotówki) przy użyciu karty na rachunek płatniczy prowadzony przez bank, do którego to rachunku przypisana jest karta. Środki pieniężne zostaną zaksięgowane na rachunku w ciągu max. 30 minut.

Jak wpłacić pieniądze na kartę?

- Kup dowolny produkt i poinformuj sprzedawcę o zamiarze wpłaty gotówki.

- Jeśli dokonujesz wpłaty w sklepie po raz pierwszy daną kartą, wymagana będzie dodatkowa weryfikacja danych osobowych (imię i nazwisko posiadacza karty, pesel, seria i nr. dowodu osobistego, data ważności dokumentu).

- Potwierdź na terminalu płatniczym wartość wpłaty i wprowadź PIN

Na chwilę obecną wpłata kartą może być dokonana przez klientów sklepów, które akceptują wyżej opisaną usługę. Przykłady transakcji: przelew z karty na kartę, przelew wygranej w kasynie, wpłata w terminalu w Żabce, salonach Empik i Papiernik by Empik na rachunek powiązany z kartą.

- Alternatywa dla tradycyjnych przelewów z zagranicy, szczególnie z Ukrainy,

- Mastercard i Visa udostępnił możliwość przelewania środków na kartę przy okazji zakupów w Żabce,

- Visa promuje tą usługę do wypłacania wygranych w kasynach internetowych, wśród pracodawców do wypłacania pensji,

- Obie organizacje nawiązały współpracę w zakresie wypłaty wygranych do wysokości 2280 PLN z firmą Totalizator Sportowy, właścicielem marki Lotto,

- Przelewy można wysyłać za pośrednictwem portali Wise.com i Fin.do

AKTYWACJA I ZASTRZEGANIE KART

Aktywacja i zastrzeganie kart

Dla międzynarodowych kart płatniczych:

- w kraju tel. +(48) 800 888 888 (bezpłatne połączenie)

- z zagranicy tel. +(48) 61 647 28 46 (opłata zgodna z taryfą operatora)

lub

w Krajowym Systemie Zastrzegania Kart

tel.+(48) 828 828 828

Zastrzeżenie dokonane telefonicznie należy potwierdzić w Oddziale Banku, który wydał kartę. Pamiętaj! Im szybciej nastąpi zastrzeżenie, tym mniejsze jest prawdopodobieństwo wystąpienia strat powstałych w wyniku nieuczciwego wykorzystania karty!

Aktywacja kart płatniczych odbywa się na całodobowej Infolini SGB pod numerem telefonu:

- w kraju tel. +(48) 800 888 888 (bezpłatne połączenie)

- z zagranicy tel. +(48) 61 647 28 46 (opłata zgodna z taryfą operatora)

BEZPIECZEŃSTWO PŁATNOŚCI

Bezpieczeństwo płatności

- Nie zapisuj oraz nie ujawniaj nikomu swojego numeru PIN;

- Zwróć uwagę, czy na bankomacie nie ma zainstalowanych dodatkowych, podejrzanie wyglądających elementów/urządzeń;

- Przysłaniaj ręką klawiaturę bankomatu lub terminala podczas wprowadzania numeru PIN;

- Chroń numer karty i wartość CVV2 lub CVC2;

Podczas płacenia kartą przez Internet:

- Wykonuj transakcje tylko z zaufanych komputerów;

- Nie korzystaj z otwartych, niezabezpieczonych sieci (publiczne Wi-Fi, np. w centrach handlowych, hotelach);

- Dbaj o zapewnienie aktualnego oprogramowania antywirusowego w swoim komputerze;

- Unikaj dokonywania transakcji u nieznanych i niesprawdzonych sprzedawców internetowych;

- Przed wykonaniem płatności poprzez podanie danych z karty sprawdź, czy transmisja jest szyfrowana? świadczy o tym ikona zamkniętej kłódki lub kluczyka w oknie przeglądarki internetowej oraz adres strony rozpoczynający się od https://, a nie http://;

- Chroń hasło stałe do usługi 3D Secure.

Lokaty

LOKATA TERMINOWA

Lokata terminowa

Jeśli cenisz sobie bezpieczeństwo i pewne inwestycje, nawet gdy nie posiadasz dużych oszczędności, dzięki niskiemu wkładowi ten sposób oszczędzania jest dla Ciebie.

Twoje korzyści:

- minimalna kwota wpłaty to tylko 50 zł;

- masz do niej łatwy dostęp przez sieć wszystkich oddziałów;

- możesz spać spokojnie ? Twoje pieniądze są bezpieczne, ich bezpieczeństwo zapewnia Bankowy Fundusz Gwarancyjny;

- możesz negocjować oprocentowanie lokaty (już od 50 tys. zł);

- lokata automatycznie odnawia się na kolejny okres jej trwania, bez konieczności wizyty w banku.

E-LOKATA

e-Lokata

OPROCENTOWANIE LOKAT TERMINOWYCH

Oprocentowanie lokat terminowych

| TYP LOKATY | Oprocentowanie |

|---|---|

| Lokata 1 miesięczna | Wibor 1M x 0,40.tj. 2,14% |

| Lokata 3 miesięczna | Wibor 1M x 0,45 tj. 2,41% |

| Lokata 6 miesięczna | Wibor 1M x 0,50 tj. 2,68% |

| Lokata 12 miesięczna | Wibor 1M x 0,55.tj. 2,94% |

Oprocentowanie zmienne które uzależnione jest od stawki WIBOR 1M. Oprocentowanie ustala się z dokładnością do dwóch miejsc po przecinku i stanowi ono stawkę WIBOR 1M obowiązującą na ostatni dzień roboczy miesiąca poprzedzającego dzień zawarcia lub odnowienia umowy pomnożony przez współczynnik. Zmiana oprocentowania następuje co miesiąc (WIBOR z ostatniego dnia roboczego przed nowym miesiącem); nowa stawka obowiązuje od pierwszego dnia następnego miesiąca kalendarzowego.

OPROCENTOWANIE LOKAT TERMINOWYCH E-LOKATA

Oprocentowanie lokat terminowych e-Lokata

| TYP LOKATY | Oprocentowanie |

|---|---|

| e-Lokata 1 miesięczna | 2,41 % (Wibor 1M x 0,45) |

| e-Lokata 3 miesięczna | 2,68% (Wibor 1M x 0,50) |

| e-Lokata 6 miesięczna | 2,94% (Wibor 1M x 0,55) |

Oprocentowanie zmienne które uzależnione jest od stawki WIBOR 1M. Oprocentowanie ustala się z dokładnością do dwóch miejsc po przecinku i stanowi ono stawkę WIBOR 1M obowiązującą na ostatni dzień roboczy miesiąca poprzedzającego dzień zawarcia lub odnowienia umowy pomnożony przez współczynnik. Zmiana oprocentowania następuje co miesiąc (WIBOR z ostatniego dnia roboczego przed nowym miesiącem); nowa stawka obowiązuje od pierwszego dnia następnego miesiąca kalendarzowego.

Kredyty

KREDYT KONSUMENCKI

Kredyt Konsumencki

| Kredyt Gotówkowy | 60 miesięcy (Maks. okres kredytowania) | 255.550,00 zł (Maks. wys. udzielonego kredytu) | 10,81% (Oprocentowanie) |

|

Informacja oparta na reprezentatywnym przykładzie: całkowita kwota kredytu 7.000,00 zł, okres kredytowania 36 miesięcy, z oprocentowaniem zmiennym 10,81% w stosunku rocznym (WIBOR 6M + marża banku 5,00 p.p.). Wysokość raty miesięcznej wynosi 228,54 zł (raty równe), całkowity koszt kredytu wynosi 1574,58 zł, w tym 1224,58 zł. odsetki, prowizja 350,00 zł . Przy przyjęciu wyżej wymienionych parametrów RRSO wynosi 15,39%. Całkowita kwota do zapłaty, stanowiąca sumę całkowitej kwoty kredytu oraz całkowitego kosztu kredytu wynosi 8.574,58 zł. Ostateczne warunki kredytowania uzależnione są od wyniku oceny wiarygodności i zdolności kredytowej Klienta, daty uruchomienia kredytu oraz terminu regulowania raty kredytowej. Powyższa kalkulacja została sporządzona na dzień 10.02.2025 r. |

|||

| Kredyt Gotówkowy | 120 miesięcy (Maks. okres kredytowania) | 255.550,00 zł (Maks. wys. udzielonego kredytu) | 10,61% (Oprocentowanie) |

|

Informacja oparta na reprezentatywnym przykładzie: całkowita kwota kredytu 51.333,33 zł, okres kredytowania 120 miesięcy, z oprocentowaniem zmiennym 10,61% w stosunku rocznym (WIBOR 6M + marża banku 4,80 p.p.). Wysokość raty miesięcznej wynosi 695,83 zł (raty równe), całkowity koszt kredytu wynosi 34.724,72 zł, w tym 32.158,05 zł. odsetki, prowizja 2566,66 zł . Przy przyjęciu wyżej wymienionych parametrów RRSO wynosi 12,53%. Całkowita kwota do zapłaty, stanowiąca sumę całkowitej kwoty kredytu oraz całkowitego kosztu kredytu wynosi 86.058,05 zł. Ostateczne warunki kredytowania uzależnione są od wyniku oceny wiarygodności i zdolności kredytowej Klienta, daty uruchomienia kredytu oraz terminu regulowania raty kredytowej. Powyższa kalkulacja została sporządzona na dzień 10.02.2025 r. |

|||

KREDYT ODNAWIALNY W ROR

Kredyt Odnawialny w ROR

Kredyt może być udzielony Posiadaczowi ROR, który złożył wniosek o kredyt odnawialny oraz spełnia następujące warunki:

- posiada ROR w BS Rusiec przez okres co najmniej 3 miesięcy i zawarł umowę o prowadzenie rachunku, przy czym do ww. okresu może być zaliczony również okres posiadania rachunku w innym banku, wówczas Posiadacz ROR winien dostarczyć Bankowi historię rachunku poświadczoną przez bank, w którym rachunek ten dotychczas posiadał,

- przekazuje na rachunek ROR comiesięcznie dochody z tytułu zatrudnienia lub inne dochody,

- nie spowodował niedopuszczalnego salda debetowego w okresie 3 miesięcy przed zawarciem umowy o kredyt, a jeżeli spowodował powstanie takiego salda, to winno być ono uregulowane w ciągu 14 dni,

- posiada udokumentowane źródło dochodów,

- posiada pełną zdolność do czynności prawnych.

Informacja oparta na reprezentatywnym przykładzie: kwota udzielonego kredytu 3.000,00 zł, całkowita kwota kredytu 3.000,00 zł (prowizja i ubezpieczenie kredytu finansowana ze środków własnych kredytobiorcy) okres kredytowania 60 miesięcy, oprocentowanie zmienne - stopa referencyjna NBP plus 6 p.p marży tj. 11,00%, całkowity koszt kredytu wynosi 2.671,99 zł , w którego skład wchodzą : prowizja za udzielenie kredytu 75,00 zł, prowizja za odnowienie linii kredytowej 348,00 zł, ustalona za cały okres trwania umowy, odsetki od kredytu 1.649,99 zł, koszt zabezpieczenia kredytu 119,00 zł, koszt usług dodatkowych 480,00 zł, w których skład wchodzi : opłata za prowadzenie ROR 480,00 zł przy przyjęciu w/w parametrów RRSO wynosi 24,82 %, całkowita kwota do zapłaty stanowiąca sumę całkowitej kwoty kredytu i całkowitego kosztu kredytu wynosi 5.671,99 zł. Powyższa kalkulacja została sporządzona na dzień 04.07.2025r. *.

*) przy założeniu, że wykorzystanie kredytu nastąpi w całości i przez cały okres trwania umowy kredytowej

KREDYT WAKACYJNY

Kredyt Wakacyjny

- osoby zatrudnione na podstawie umowy o pracę,

- osoby prowadzące działalność gospodarczą,

- rolnicy,

- emeryci i renciści.

Zasady na jakich udzielany jest kredyt:

- szybka decyzja kredytowa,

- korzystne oprocentowanie kredytu tylko 7,81% w stosunku rocznym,

- prowizja 2,00% od kwoty udzielonego kredytu,

- okres kredytowania do 24 miesięcy,

- maksymalna kwota kredytu 20.000,00 zł.

Zabezpieczenie kredytu stanowi ubezpieczenie spłaty kredytu w Generali Życie T.U. S.A., oraz weksel in blanco wraz z deklaracją wekslową. Bank w indywidualnych przypadkach może zażądać dodatkowej formy zabezpieczenia spłaty kredytu.

Informacja oparta na reprezentatywnym przykładzie: całkowita kwota kredytu 6.000,00 zł, okres kredytowania 24 miesięce, z oprocentowaniem zmiennym 7,81% w stosunku rocznym (WIBOR 6M + marża banku 2 p.p.). Wysokość raty miesięcznej wynosi 272,79 zł (raty równe), całkowity koszt kredytu wynosi 712,77 zł, w tym 497,77 odsetki, prowizja 120,00 zł, ubezpieczenie spłaty kredytu 95,00 zł. Przy przyjęciu wyżej wymienionych parametrów RRSO wynosi 12,09%. Całkowita kwota do zapłaty, stanowiąca sumę całkowitej kwoty kredytu oraz całkowitego kosztu kredytu wynosi 6.712,77 zł. Ostateczne warunki kredytowania uzależnione są od wyniku oceny wiarygodności zdolności kredytowej Klienta, daty uruchomienia kredytu oraz terminu regulowania raty kredytowej.

Powyższa kalkulacja została sporządzona na dzień 13.06.2025 r.

KREDYT ŚWIĄTECZNY

Kredyt Świąteczny

- osoby zatrudnione na podstawie umowy o pracę,

- osoby prowadzące działalność gospodarczą,

- rolnicy,

- emeryci i renciści.

- szybka decyzja kredytowa,

- atrakcyjne oprocentowanie zmienne tylko 7,81% (WIBOR 6M + stała marża 2,00 p.p.),

- prowizja 2% od kwoty udzielonego kredytu,

- okres kredytowania do 48 miesięcy, raty kredytu płatne miesięcznie,

- maksymalna kwota kredytu 40.000,00 zł.

Zabezpieczenie kredytu stanowi ubezpieczenie spłaty kredytu w Generali Życie T.U. S.A., oraz weksel in blanco wraz z deklaracją wekslową. Bank w indywidualnych przypadkach może zażądać dodatkowej formy zabezpieczenia spłaty kredytu.

Promocja kredytu trwa od 25 listopada do 31 stycznia każdego roku.

Informacja oparta na reprezentatywnym przykładzie: całkowita kwota kredytu 10.000,00 zł, okres kredytowania 36 miesięcy, z oprocentowaniem zmiennym 7,81% w stosunku rocznym (WIBOR 6M + marża banku 2 p.p.). Wysokość raty miesięcznej wynosi 312,49 zł (raty równe), całkowity koszt kredytu 1.684,77 zł, w tym 1.246,77 odsetki, prowizja 200,00 zł, ubezpieczenie spłaty kredytu 238,00 zł. Przy przyjęciu wyżej wymienionych parametrów RRSO wynosi 11,44%. Całkowita kwota do zapłaty, stanowiąca sumę całkowitej kwoty kredytu oraz całkowitego kosztu kredytu wynosi 11.684,77 zł. Ostateczne warunki kredytowania uzależnione są od wyniku oceny wiarygodności zdolności kredytowej Klienta, daty uruchomienia kredytu oraz terminu regulowania raty kredytowej.

Powyższa kalkulacja została sporządzona na dzień 10.02.2025 r.

KREDYT DLA PRACOWNIKÓW INSTYTUCJI FINANSOWYCH I JST

Kredyt dla pracowników instytucji finansowych i JST

Twoje korzyści:

- atrakcyjne oprocentowanie;

- kwota kredytu ustalona w oparciu o uzyskiwane dochody;

- pieniądze odbierasz w gotówce albo w formie przelewu;

- przeznaczasz je na dowolny cel;

- wybierasz jak spłacać - w ratach stałych czy malejących;

- udokumentuj swoje dochody potwierdzające zatrudnienie w instytucji finansowej lub JST;

- przygotuj 2 dokumenty ze zdjęciem; jeśli jesteś naszym Klientem - wystarczy jeden

- Maksymalna kwota kredytu 100.000 zł;

- Maksymalny okres kredytowania 10 lat;

- Oprocentowanie zmienne*: oparte o WIBOR 6M plus stała marża banku wynosząca 2,50 p.p.

- pracownicy instytucji finansowych w tym członkowie Rad Nadzorczych instytucji finansowych, pracownicy którzy otrzymują emeryturę z tytułu pracy w instytucji finansowej tj. w bankach, które posiadają zgodę na podejmowanie i prowadzenie działalności bankowej na terenie RP wydaną przez Komisję Nadzoru Finansowego,

- pracownicy JST (Jednostek samorządu terytorialnego) zgodnie z zapisami ustawy o pracownikach samorządowych, pracownicy zatrudnieni w:

- urzędach marszałkowskich oraz wojewódzkich samorządowych jednostkach organizacyjnych,

- starostwach powiatowych oraz powiatowych jednostkach organizacyjnych,

- urzędach gmin, jednostkach pomocniczych gmin, gminnych jednostkach budżetowych i samorządowych zakładach budżetowych,

- biurach (ich odpowiednikach) związków jednostek samorządu terytorialnego oraz samorządowych zakładów budżetowych utworzonych przez te związki,

- biurach (ich odpowiednikach) jednostek administracyjnych jednostek samorządu terytorialnego.

Informacja oparta na reprezentatywnym przykładzie: całkowita kwota kredytu 60.000,00 zł, okres kredytowania 96 miesięcy, z oprocentowaniem zmiennym 8,31% w stosunku rocznym (WIBOR 6M + marża banku 2,5 p.p.). Wysokość raty miesięcznej wynosi 857,68 zł (raty równe), całkowity koszt kredytu wynosi 23.528,82 zł, w tym 22.328,82 zł. odsetki, prowizja 1200,00 zł . Przy przyjęciu wyżej wymienionych parametrów RRSO wynosi 9,25%. Całkowita kwota do zapłaty, stanowiąca sumę całkowitej kwoty kredytu oraz całkowitego kosztu kredytu wynosi 83.528,82 zł. Ostateczne warunki kredytowania uzależnione są od wyniku oceny wiarygodności i zdolności kredytowej Klienta, daty uruchomienia kredytu oraz terminu regulowania raty kredytowej.

Powyższa kalkulacja została sporządzona na dzień 10.02.2025 r.

KREDYT EKO

Kredyt Eko

Nie bądź obojętny, zainwestuj w ekologię. EKO dom to nie tylko oszczędności dla naszego środowiska, ale i Twojego portfela. Budujmy wspólnie lepszą przyszłość dla naszych rodzin, dla przyszłych pokoleń. To się nam wszystkim opłaci!

Dla kogo: osoby fizyczne - konsumenci

Maksymalny okres kredytowania do: 84 miesięcy

Przeznaczenie:

- instalacje fotowoltaiczne,

- kolektory słoneczne,

- pompy ciepła,

- przydomowe oczyszczalnie ścieków,

- systemy dociepleniowe; ciepła i/lub rekuperatory,

- okna, drzwi zewnętrzne termoizolacyjne, bramy garażowe,

- elektroniczne systemy zarządzania energią w budynkach,

- domowe stacje uzdatniania wody z ujęć własnych,

- systemy odzysku wody deszczowej,

- kotły centralnego ogrzewania (gazowe, olejowe, węglowe niskoemisyjne, elektryczne, opalane biomasą) i c.w.u. ,

- przyłącze do sieci cieplnej lub gazowej,

- cele objęte programem priorytetowym Czyste Powietrze.

Warunki udzielenia: posiadanie zdolności kredytowej

Warunki rozliczenia kredytu: Kredytobiorca zobowiązany do udokumentowania wykorzystania kredytu zgodnie z jego przeznaczeniem w wysokości co najmniej 60% kwoty udzielonego kredytu w terminie 6 miesięcy od daty uruchomienia kredytu. W przypadku braku rozliczenia Bank zwiększy oprocentowanie od pierwszego dnia kolejnego miesiąca, w którym Bank stwierdził niewywiązywanie się przez Kredytobiorcę ze zobowiązania poprzez podniesienie marży o 2,0 p.p.

Maksymalna kwota kredytu : 100 000 PLN

Forma spłaty kredytu: raty według formuły annuitetowej lub malejącej